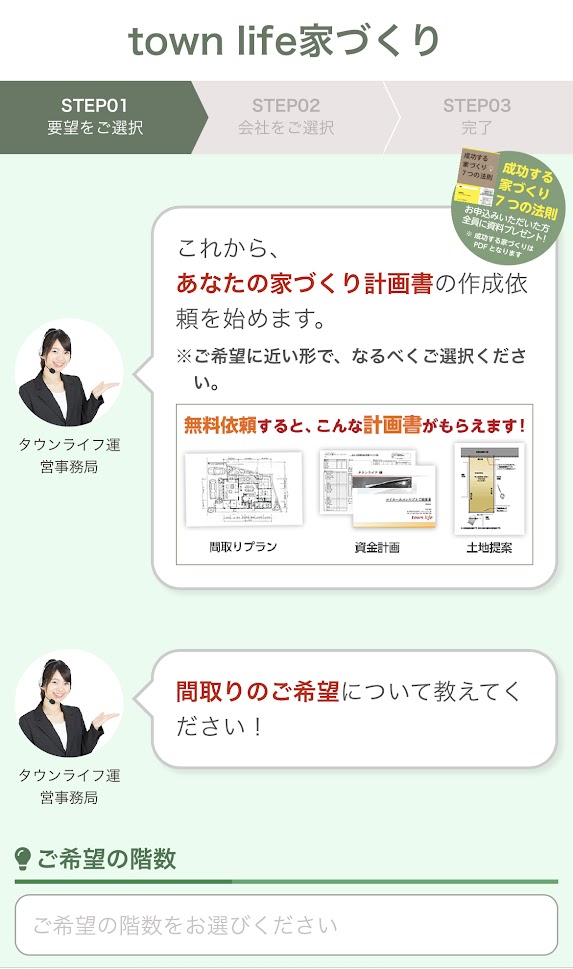

マイホーム探しの1歩は、家づくりにかけられる予算を決めること。

そこで、「住宅ローンはいくらまで借りられるのか?」が気になるところ。

また、住宅購入後の「ローンが払えない…こんなハズじゃなかった」という事態を避けるためにも、無理なく返せる金額について詳しく解説します!

後々返せなくなり後悔することも…

借りれる額=返せる額 ではありません。

まずはローン適正額を知るために↓

リンク先:住もうよマイホーム公式ページ

PR

住宅ローンはいくらまで借りられるの?

マイホームが欲しい!と考えたときに、銀行からいくら借りられるのか?を把握しておくのは大切。

住宅ローンで借りられる金額は、年収や支払いの安定性などをもとに審査し「借入可能額」が決まります。

しかし、あくまでも借入可能額は「あなたには、これだけ貸せますよ」と提示された金額。

ポイント

重要なのは「返せる金額」を借りること

というのも、「借入可能額」と、実際にローンを「返せる金額」から見た借入額は異なります。

ですから、借入可能額と返せる金額の差を把握したうえで、住宅ローンを借りることが大切!

ここからは「借入可能額」を判断する3つの指標と、無理なく返せる金額について説明します!

住宅ローン借りられる金額(借入可能額)の指標

銀行が住宅ローンの借入可能額を判断するのにいくつか項目がありますが、その中でも以下3つが借入額に影響を与えるといわれています。

- 返済負担率

- 融資率

- 支払いの安定性

それぞれの項目について、詳しく見てみましょう。

返済負担率

返済負担率は、「年収に対し返済額がどのくらいの割合占めているのか」を示す数字。

例えば、年収400万円の人が毎月7万円ずつ返済する場合、

84万円(7万円×12ヶ月)÷400(年収)=0.21となり、返済負担率は21%。

返済負担率が低いほど支払いが「安定する」と判断されます。

反対に数字が高ければ、家計に及ぼすローンの負担が大きくなると判断され、審査は厳しくなります。

ちなみに、審査基準はおおむね30~35%程度とされていますが、実際にローンを組んだ人の返済負担率を平均すると20%~30%が多いです。

融資率

融資率は、住宅の建設費や購入費に対し、いくら借り入れるのか?割合を示す数字。

例えば、4,000万円の家を頭金なしで全てローンで購入した場合、融資率は100%。

もし、これに1000万円の頭金が用意できれば、

3,000万円(頭金分を引いた金額)÷4,000万円(住宅購入費)=0.75%=75%。

このように融資率が低いほど「自己資金を用意している」ということ!

融資率は、高いと金利が上がり、低いと金利が下がる傾向が。

金利が高くなるということはその分、返済負担率は増えるので、融資率は低いに越したことはありません。

注意ポイント

住宅ローンの種類によっては融資率が高いことで、そもそも借り入れ自体できないことも。

支払いの安定性

住宅ローンは長期に渡り返済していくもの。

ですから、安定して支払いを続けられるかも借入可能額を決める判断材料の一つ。

その際には、年収や勤め先、勤続年数などを考慮し、借入金額や金利が左右されます。

公務員や勤続年数が長い人、また務めている会社が大企業の場合は審査が有利に進み、

反対に安定性に欠ける場合は、借入額が減ってしまう傾向にあります。

「借りられる金額(借入可能額)」=「返せる金額」ではない

これまで借入可能額について説明してきましたが、借入可能額を鵜呑みにしてしまうのはNG。

借入可能額の限度までローンを組んでしまうと、住宅購入後の支払いに苦しむケースが多々あります。

そうならないためにも、住宅ローンを組む時には「借りられる金額(借入可能額)」=「返せる金額」ではないことを認識しましょう。

あくまでも借入可能額は、マイホームにどれだけお金をかけられるかの判断基準とし、実際には無理なくを返せる金額をもとに住宅ローンを組むべきなのです。

ポイント

- 「返せる金額」は、将来にわたって無理なく返済を続けられる返済額のこと。

- 金額の目安は、手取り年収に対して20%~25%以内に抑えるのが妥当。

「住宅ローンはいくらまで借りられるのか?」に対する結論は、

借入可能額と返せる金額の差を参考にしたうえで、住宅ローンを借りること。

住宅ローンで失敗しないにはFPに相談すべき?

住宅ローンの現実的な「返せる金額」を知るには、素人目で判断したり計算するのは非常に難しいといえます。

住宅ローンで失敗したくないなら、FP(ファイナンシャル・プランナー)に相談しましょう。

FPは、住宅購入、マイホーム予算、住宅ローン選びに関するお金の相談を受けてくれるので、住宅購入後の「ローンが払えない…」を無くせます。

また、FPに相談するにあたり、以下2つの点に注意しましょう。

注意点

- ハウスメーカー提携のFPはおすすめしない

- 中立な立場で相談できるFPが良い

それでは、詳しく説明します。

ハウスメーカー提携のFP相談はおすすめしない

マイホームを考えたとき、予算決めとほぼ同時に、さまざまなハウスメーカーへ見学に行くでしょう。

そのなかで、ハウスメーカーの営業担当に、「FPさんを紹介できるので一度相談してみませんか?」と言われることがあります。

この場合、ハウスメーカーから勧められたFP相談を受けるのはおすすめしません。

というのもほとんどの場合、担当営業からFPへ事前に情報が伝わっており、そのハウスメーカーと契約できるように話を進めてきます。

ハウスメーカー提携のFP相談は、例え予算が厳しくても、ローン返済がギリギリになることが予想できても…

「他のハウスメーカーにしたほうがいいですよ」「もっと予算に合う家にしましょう」と、その人にとって本当に必要なアドバイスをしてくれない場合があります。

このように、ハウスメーカー提携のFP相談にしてしまうと、現実的な適正ローン額なのか、正しい判断するのが難しいといえるでしょう。

中立な立場で相談できるFPに相談

ハウスメーカー提携のFP相談は、おすすめしません。

しかし、お金のプロ(FP)に相談せずにローンを組んでしまうのは、もっと危険です。

あなたにとって適正な「返せる金額」で住宅ローンを借りたいなら、どこにも提携していない中立の立場で相談できるFPを選びましょう。

どこにも提携していないFPであれば、育費や老後資金などをふまえて、無理なく返していけるローン額を明確化し、あなたにとって最適なアドバイスしてくれます。

そして、前述では「ハウスメーカーに提携しているFP相談はおすすめしない」とお伝えしましたが、必ずしもダメというわけではありません。

中には、親身であなたに寄り添った提案してくれることもあります。

ですから、ハウスメーカー提携のFPと、提携外のFPで比較してみるのもいいでしょう。

ちなみにハウスメーカー提携外のFP相談する際には、ネットで申し込める住宅購入の専門相談窓口「住もうよ!マイホーム」がおすすめ。

「住もうよ!マイホーム」なら、

- 第三者としての立場でローン相談できる

- ライフプランに基づく無理のない価格での購入支援してくれる

- ネットワークを生かした不動産会社(ハウスメーカー)の紹介

「住もうよ!マイホーム」は、ハウスメーカーからの顧客紹介を受けないので、中立な立場でローン相談できます。

また、無理なく返していけるローン額を明確化するために、年収・家族構成・将来設計に合わせたライフプランとキャッシュフロー表を無料で作成。

住宅にかけられる予算が決まれば、物件探しのサポートをお願いすることも可能です。

すでに予算が決まったうえでの物件探しなので、ハウスメーカーから勧められる「無理のある住宅ローン」の借り入れが必要な住宅購入を防げでるでしょう。

無料在宅相談もできるので、小さなお子さんがいる家庭でも安心して相談できますよ♪ぜひ利用してみてくださいね!

住宅ローン返済額についてのまとめ

銀行が住宅ローンの借入可能額を判断するのにいくつか項目がありますが、その中でも以下3つが借入額に影響を与えるといわれています。

ポイント

- 返済負担率

- 融資率

- 支払いの安定性

これらをもとに、金融機関は「借入可能額」の審査します。しかし、実際に住宅ローンを組む際には、借入可能額はあくまでも参考程度に留め、「無理なく返せる金額」で借りることが大切。

また、住宅購入後の「ローンが払えない」を無くすために、FP(ファイナンシャル・プランナー)に相談しましょう。

FPは、住宅購入・マイホーム予算・住宅ローン選びに関するお金の相談ができます。

その際、ハウスメーカーが提携しているFPに相談するよりも、ハウスメーカーと紐付けされていない提携外のFPに相談するのが大切。

そうすることで、あなたに合う現実的な「住宅ローンの借りられる金額」を提案してくれるでしょう。

ちなみにハウスメーカー提携外のFP相談する際には、ネットで申し込める住宅購入の専門相談窓口「住もうよ!マイホーム」がおすすめ。

ぜひ、「マイホームを建てたい!」「無理のない住宅ローン金額を知りたい!」という人は、まずは相談してみましょう。

後々返せなくなり後悔することも…

借りれる額=返せる額 ではありません。

まずはローン適正額を知るために↓

リンク先:住もうよマイホーム公式ページ

PR

また、家づくりを考えたときに、住宅ローンの存在は欠かせません!

念願のマイホームを建てたけど「ローン返済がキツイ…」とならないように、未来のライフプランを考慮して組むことが大切です。

住宅ローンで後悔したくない人は、こちらをチェック♪